死因贈与について

目次

死因贈与は遺贈とよく比較検討されます。

ここでも、遺贈との違いを中心に説明していきます。

死因贈与とは、贈与者が亡くなったら、あらかじめ取り決めていた財産を受贈者に贈与する契約のことです。

それに対して、遺言により財産を特定の人に与えることを遺贈といいます。

以下、比較していきます。

1 相違点

まず、死因贈与は、贈与者・受贈者双方の合意が必要です。

遺贈では、自分の意思だけで決定でき、相手の合意は必要ありません。

死因贈与は、必ずしも書面を作成する必要がありません。

一方、遺言は必ず書面で作成しないと効力がありません。さらに、法律で定められた形式通りに作成しないと、無効になるおそれがあります。

死因贈与によって不動産を取得した場合は、不動産取得税がかかります。

対して遺贈の場合は、法定相続人が相続するなら不動産取得税は課せられません。ただし、法定相続人以外が相続した場合は4%の不動産取得税が課せられます。

不動産を取得した場合、不動産取得税だけでなくと登録免許税もかかります。この登録免許税の割合が、遺贈よりも死因贈与の方が高いのです。

遺贈が0.4%であるのに対し(法定相続人以外は2%)、死因贈与は一律2%課税されます。

死因贈与は、 贈与者が18歳以上 (未成年者は親権者の同意が必要)である必要があり、遺贈は、贈与者が15歳以上である必要がある点で異なります。

死因贈与の財産が不動産である場合、契約した時点で仮登記ができます。

この仮登記は、贈与者が生存中は不動産の所有権は贈与者にあり、贈与者が亡くなると所有権が受贈者に移る死因契約になっていることを表示する登記です。

仮登記をすることによって、不動産が死因贈与契約の対象になっていると知らせることができます。

遺贈は、生前中に受遺者には何の権利もないので、仮登記はできません。

2 共通点

以下は、共通点になります。

一度取り決めた内容を何度でも撤回できるのは、死因贈与も遺言も同じです。ただし、死因贈与には撤回に条件がつきます。

遺贈の場合は遺言を書き替えるだけで自由に撤回することができます(民法第1022条)。

死因贈与も「契約」ではあるものの、原則は遺贈の規定を適用するため(民法第554条)、贈与者が一方的に撤回することは可能です。

この点については、死因贈与契約を書面で作成していても、仮登記をしていても変わりません。

ただし、負担付死因贈与の場合、すでに契約内容で定めた負担のほとんどが履行されているなら、撤回は難しくなります。

死因贈与・遺贈ともに課税される税金は相続税になります。

遺留分を請求される可能性があるという点でも、死因贈与と遺贈は共通しています。

遺留分とは、財産の所有者が亡くなった場合、法定相続人(兄弟姉妹・甥姪を除く)に保証されている最低限度の相続分のことです(民法1042条)。

法定相続人は、受け取った財産が下表の割合に満たない場合、死因贈与や遺贈により多く財産を受け取った人に対して、遺留分の侵害額を請求することができます。

3 死因贈与のメリット

死因贈与のメリットを説明していきます。

手軽に行える

死因贈与は遺贈に比べると、比較的手軽に行うことができます。

まずは、口頭でも成立する点があります。

次に、書面を作成する点においても、遺贈のような厳格なルールはありません。

無効のリスクが低い

死因贈与は、書面で契約書を交わした場合でも、書面の不備で無効になるリスクが遺贈よりもかなり低くなります。

遺贈は遺言書の書式が法律で細かく定められており(民法第968~975条)、それを満たしていないと無効になるおそれがあります。

負担付死因贈与なら贈与者からの撤回がされづらい

負担付死因贈与なら、撤回がされづらいというメリットがあります。

贈与者は「必ず〇〇をしてもらえる」という安心感を、受贈者は「必ず財産をもらえる」という安心感を得られます。

たとえば「財産を渡す代わりに介護してもらう」という契約内容を結べば、贈与者は安心して残りの人生を過ごすことができるでしょう。

遺贈ではそのような約束はできません。相続と介護は切り離して考えられます。

渡したい相手に確実に渡すことができる

死因贈与なら、財産を渡したい相手に確実に渡すことができます。

双方の合意の上に成立する契約であるため、相手が財産を受け取ることが確定できます。

遺贈の場合、財産を渡したい相手の合意を得ず一方的に作成できるため、相手が本当に財産を受け取ってくれるかどうか分かりません。

遺贈では、財産の受け取り人に指定されても、相続したくないなら必ずしも遺言に従う必要はありません。

あらかじめもらう財産を知ることができる

死因贈与なら、受贈者はあらかじめどんな財産をもらうか知ることができます。

もらう財産が何かが分かっていれば、財産を受け取るための準備も事前に進めておけるでしょう。

一方、遺贈はどんな財産をもらえるかは、亡くなるまで分からないケースが大半です。

先の例だと相続税の準備もできていないので、いざ相続が始まって慌ててしまう事態が起きかねません。

4 死因贈与のデメリット

以下説明していきます。

相手の同意が必要である

死因贈与は、相手の同意がないと契約を結ぶことができません。

さらに負担付死因贈与だと、負担内容がすでに行われている場合は撤回が難しくなります。

契約書がないとトラブルになる

契約書を作成していない死因贈与は、トラブルになる可能性が非常に高くなります。

受贈者がいくら「死因贈与契約を結んだから、財産をもらう」と主張しても、他の相続人からすれば「不当に財産を多く受け取ろうとしているのではないか」と疑いを持つのは自然なことです。

贈与の内容を秘密にできない

死因贈与は、どんな財産を渡すのかを受贈者に秘密にすることができません。

その点、遺贈は亡くなるまで遺言の内容を知られることがありません(証人が必要な形式の場合は証人には内容が知られます)。

不動産の場合は税負担が大きい

贈与する財産が不動産の場合は、死因贈与の方が遺贈より税負担が大きくなります。

上記の通り、死因贈与で不動産を取得すると、受贈者は固定資産税評価額の4%の不動産取得税と、2%の登録免許税を納めなければいけません。

対して遺贈で取得した場合は、法定相続人の場合は0.4%の登録免許税だけですみます(法定相続人以外の場合は、贈与と同じ税率)。

ここでは死因贈与にすべきケースと遺贈にすべきケースをいくつか挙げて紹介していきます。

5 死因贈与と遺贈のどちらかくを選択する基準

あくあまでも一般的な話ではありますが、

死因贈与にすべきケースは、

①介護などの負担を担ってほしい場合

②財産を取得してくれるかどうか分からない場合

遺贈にすべきケースは、

③死ぬまで家族に財産を知られたくない場合

④相続人に不動産を渡したい場合

といえます。

詳しく説明していきます。

介護などの負担を担ってほしい場合

受贈者に介護など何らかの負担を担ってほしい場合は、負担付死因贈与が最適です。

贈与者は確実に負担内容を実行してもらえ、受贈者は負担を全て担えば財産を受け取れるからです。

財産を取得してくれるかどうか分からない場合

財産を取得してくれるかどうか分からない場合は、死因贈与の方が向いています。

遺贈だと、渡したい財産が相手にとっては受け取りたくない可能性があります。その場合は相続放棄されるおそれがあるでしょう。

死因贈与は、財産を受け取ることに受贈者が合意しているので、確実に財産を引き継いでもらえます。

死ぬまで家族に財産を知られたくない場合

死ぬまで家族に知られずに財産を残したいなら、遺贈の方がおすすめです。

死因贈与は必ず受贈者に財産内容を知らせなければいけませんが、遺贈はその必要がありません。

相続人に不動産を渡したい場合

法定相続人に不動産を渡したい場合は、遺贈がベストです。

遺贈の方が死因贈与よりも、税負担が軽いためです。

以上、死因贈与について、遺贈との比較で説明してきました。

実際には、検討すべき事項がケースごとに異なってきます。

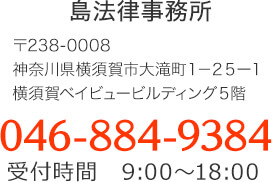

是非当事務所の初回無料相談をご利用ください。

どちらを選択すべきか、もしくは、その他制度を利用すべきか具体的にアドバイスをさせていただきます。

この記事の執筆者

- 島・鈴木法律事務所 代表弁護士(神奈川県弁護士会所属)

-

当サイトでは、相続問題にまつわるお悩みに対して、弁護士の視点で解説をしています。また、当事務所にて携わった事案のポイントも定期的に更新しています。地元横須賀で、「迅速な解決」を大切に代理人として事件の解決に向けて取り組んでいます。

初回相談は無料でお受けしておりますので、お悩みの方は、お一人で抱え込まず、ぜひ一度相続に注力する弁護士にご相談ください。

最新の投稿

- 2026.03.02同居家族の寄与分について

- 2026.03.02投資家だった人の相続

- 2026.03.02自宅不動産は配偶者と子どものどちらが相続するのが合理的か

- 2026.03.02遺産相続の裁判は費用がどのくらいかかる