個人事業主・自営業者の相続について

目次

サラリーマンの方とは違い、個人事業主・自営業者の方が被相続人となる相続では、気を付けるべき点があります。

ここではそんな個人事業主・自営業者の方が被相続人となる相続について説明していきます。

1 個人事業主・自営業者の相続手続における注意点

まず、通常の相続手続に加えて、生前に営んでいた事業に関する相続手続が必要になります。

(1) 開廃業の手続

個人事業主・自営業者は、事業を開始する際に、各種の届出をしています。

そして、その個人事業主・自営業者の方がお亡くなりになった場合には、事業を廃止する届出が必要となります。

また、相続人が事業を引き継ぐ場合や事業を終了させる場合には、改めて、その相続人が事業を開始するための届出をしなければいけません。

従前、顧問税理士の方がいるのであれば、その方に相談すればすぐに手続をしてくれます。

(2) 資産・負債の調査

個人事業主・自営業者の相続では、事業に関する資産や負債もすべて被相続人の遺産になります。

そのため、個人の遺産だけでなく、事業に関する資産や負債も把握して被相続人の遺産を確定させる必要があります。

(3) 準確定申告

個人事業主・自営業者は、毎年、確定申告を行っています。

個人事業主・自営業者の方がお亡くなりになった場合は、代わりに相続人が確定申告を行う必要があります。

この相続人が代わりに行う被相続人の確定申告を「準確定申告」といいます。

2 個人事業・自営業を廃業する場合の手続

個人事業・自営業の場合は、事業を開始する際に税務署等に各種の届出をしています。

その個人事業主・自営業者が営んでいた事業を廃業する手続が必要になります。

(1) 個人事業主・自営業者の死亡届出書

提出先:所轄税務署

提出期限:死亡日以降すみやかに

(2) 個人事業・自営業の開業・廃業等届出書

「個人事業の開業・廃業等届出書」に廃業する内容を記入して、お亡くなりになった個人事業主・自営業者の方が申告していた税務署へ提出します。

提出先:所轄税務署

提出期限:死亡日から1か月以内

(3) 事業廃止届出書

お亡くなりになった個人事業主・自営業者の方が消費税の課税事業者であった場合には、「事業廃止届出書」を提出する必要があります。

提出先:所轄税務署

提出期限:死亡日以降すみやかに

(4) 所得税の青色申告の取りやめ届出書

お亡くなりになった個人事業主・自営業者の方が所得税の青色申告を行っていた場合には、「所得税の青色申告の取りやめ届出書」を提出する必要があります。

届出先:所轄税務署

底質期限:死亡の翌年3月15日まで

(5) 給与支払事務所等の開設・移転・廃止の届出

事業を廃止した個人事業主・自営業者が従業員を雇用していた場合は、原則として、「支払事務所等の開設・移転・廃止の届出(廃止届)」を提出する必要があります。

もっとも、個人事業主・自営業者が事業を廃止する際に、(2)の「個人事業の開業・廃業等届出書」が提出された場合は、この届出は必要ありせん。

やはりこの辺りは、従前に顧問税理士がいればその方に、いない場合も税理士に依頼する方が確実といえます。

3 相続人が個人事業・自営業を引き継ぐ場合の手続

個人事業主・自営業者がお亡くなりになった場合は、まず、個人事業・自営業の廃業届等を提出します。

その上で、相続人が事業を引き継ぐ場合は、承継人として個人事業・自営業の各種の届出をする必要があります。

(1) 個人事業の開業・廃業等届出書

事業を引き継ぐ場合も、その引き継ぐ相続人が個人事業・自営業を開業することになるため、改めて「個人事業の開業・廃業等届出書」に開業する内容を記入し、相続人の住所などを管轄する税務署へ提出します。

提出先:所轄税務署

提出期限:死亡日から1か月以内

(2) 青色申告承認申請書

お亡くなりになった個人事業主・自営業者の方が所得税の青色申告を行っていたとしても、その効力は相続人には引き継がれません。

そのため、事業を引き継ぐ相続人が青色申告の優遇措置を受けようとする場合には、改めて「青色申告承認申請書」を提出する必要があります。

提出先:所轄税務署

提出期限:被相続人が青色申告だったかどうかで、提出期限が異なります

青色申告の承認を受けていた被相続人の事業を相続により引き継いだ場合

・1月1日から8月31日までに亡くなった場合:亡くなった日から4か月以内

・9月1日から10月31日までに亡くなった場合:亡くなった年の12月31日まで

・11月1日から12月31日までに亡くなった場合:亡くなった年の翌年2月15日まで

被相続人が白色申告だった場合

・その年の3月15日まで(ただし、その年の1月16日以後に亡くなった場合は、死亡日(その事業開始等の日)から2か月以内)

(3) 青色事業専従者給与に関する届出・変更届出書

青色申告納税者と生計を一にしている配偶者や親族が「青色申告納税者の事業」に従事する場合、原則として、これらの人の給与は必要経費にはなりませんが、一定の要件を満たせば必要経費にすることができます。

この措置を受ける場合には「青色事業専従者給与に関する届出・変更届出書」を提出しなければなりません。

提出先:所轄税務署

提出期限:青色事業専従者給与額を必要経費に算入しようとする年の3月15日まで(ただし、その年の1月16日以後に開業した場合や新たに専従者となった場合、その日から2か月以内。)

(4) 給与支払事務所等の開設・移転・廃止の届出

従業員を雇用する場合は、原則として、「給与支払事務所等の開設・移転・廃止の届出(開設届)」を提出する必要があります。

ただし、個人事業主・自営業者が事業を開始する際に、①の「個人事業の開業・廃業等届出書」を提出する場合は、この届出は必要ありせん。

(5) 消費税

消費税については、初年度は課税が免除されますので、消費税に関する手続は必要ありません。

以上の点も税理士に相談することをお勧めします。

4 個人事業主・自営業者の遺産相続

個人事業主・自営業者の遺産相続では、事業に関する資産や負債も含め被相続人の遺産となります。

負債がかなりある場合は、相続放棄や限定承認を検討しましょう。

ただし、期限があるため注意が必要です。

個人事業主・自営業者の主な遺産には、次のようなものが含まれます。

(1) 準確定申告時に納税した税金

遺産における負債として控除することが可能です。

(2) 現金や預貯金

事業に関係するものかどうかには関係なく、屋号名義の預貯金も含めて、亡くなった日の残高が遺産になります。

(3) 事業用財産

工具・機械類などの事業用資産や棚卸資産も、遺産になります。

(4) 不動産

事業用に使っていたかどうかに関係なく、すべての被相続人名義の不動産が遺産になります。

不動産については、小規模宅地等の特例が適用できる場合がありますので、税理士などの専門家にご相談されるとよいでしょう。

(5) 売掛金や未収入金

事業の売掛金や未収入金についても、亡くなった日の残高が遺産になります。

(6) 負債

事業に関係する負債も含めて、すべて遺産に含めます。

そして、所得税や買掛金など、亡くなった日時点で存在していた「未払い金」は、負債となります。

(7) その他、有価証券や自動車・貴金属等の動産など

当然のことですが、有価証券、自動車・貴金属等の動産などの財産も遺産になります。

5 個人事業主・自営業者の準確定申告

相続人は、個人事業主・自営業者の相続手続の一環として「準確定申告」を行わなければなりません。

①提出先、時期

提出先:所轄税務署

提出期限:亡くなった日から4か月以内(通常の確定申告と異なることに注意)

②申告者

通常、所得税の申告は個人事業主・自営業者が行いますが、個人事業主がお亡くなりになった場合には、相続人がその年の準確定申告を行います。

相続人が複数いる場合、原則として、相続人全員が連署で準確定申告を行うことになります。

③申告内容

原則、1月1日から死亡した時点までを申告します。

前年の確定申告書を提出する前に死亡した場合は、前年分と本年分とを合わせて確定申告を行う必要があります。

以上、個人事業主・自営業者の方が被相続人となる相続について述べてきました。

多くは、税務署への手続の問題であり、その他は事業用の財産・夫妻も相続の対象になるという点が特徴となっています。

こういった個人事業主・自営業者の方が被相続人となる相続をご自身のみで行うのは非常に困難かつ煩雑といえます。

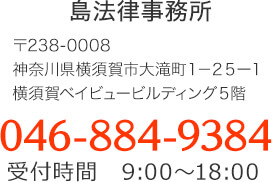

是非当事務所の初回無料相談をご利用ください。

事案に即したアドバイスをさせていただきます。

この記事の執筆者

- 島・鈴木法律事務所 代表弁護士(神奈川県弁護士会所属)

-

当サイトでは、相続問題にまつわるお悩みに対して、弁護士の視点で解説をしています。また、当事務所にて携わった事案のポイントも定期的に更新しています。地元横須賀で、「迅速な解決」を大切に代理人として事件の解決に向けて取り組んでいます。

初回相談は無料でお受けしておりますので、お悩みの方は、お一人で抱え込まず、ぜひ一度相続に注力する弁護士にご相談ください。

最新の投稿

- 2026.03.02同居家族の寄与分について

- 2026.03.02投資家だった人の相続

- 2026.03.02自宅不動産は配偶者と子どものどちらが相続するのが合理的か

- 2026.03.02遺産相続の裁判は費用がどのくらいかかる